这个周末最重要的消息,莫过于监管机构发布的《上市公司股东减持股份管理暂行办法》,最新的办法共31条,总体上保持了前期《减持规定》的基本框架和核心内容。

这次披露非常重要,我的朋友圈里面不管是做上市公司公关的,还是上市公司大股东、董秘,都对这次规定有非常多的讨论。投资者这边也是一样,机构投资者和大散户很多拍手叫好的评价。

为什么这一次新规对市场参与者影响这么大呢?重点都在细节里。

在北上披露细则调整之后,大家都能预期到监管层呵护市场,会对市场卖盘持续约束,尤其是印筹码的大股东。

但这次的管理办法对于大股东的减持做了更严格的规范,确实略超预期。因为《办法》特别强调控股股东、实际控制人在上市公司破发、破净、分红不达标的情况下,不得通过集中竞价交易或者大宗交易减持股份。

监管层开年以来,就在提倡提升投资者的回报,增强上市公司的分红与回购,尤其是国企,我们对于高分红板块持续看好的核心原因,也在于此。

高分红板块除了防守之外,本身有很强的分红改善的预期,尤其是那些历史上没有高分红特征的公司,可能会开始分钱。

但是我们之前关注的主要是核心国企,从资源税、服务税、低估值、高质量等角度都跟大家聊过。相对应的,我们在民企这边没有特别清晰的线索,因为民企股东不受约束,我们提的也比较少。

这一次,变化很大!分红是否达标这件事在过去一直不是一个强制规定,这一次它非常明确的说如果公司分红不达标,重点股东不得减持。这个政策把民营企业的分红约束,从制度层面解决了,对于市场无疑是好事。

而且这一次新规也对绕道减持打了重要补丁,明确要求协议转让的受让方也必须锁定6个月。明确要求因为离婚解散,分立等分,股票后各方必须持续共同遵守减持限制,明确了司法强制执行质押融资融券违约处置等根据不同的减持方式分别适应相关的减持要求。360这种一己之力干垮Ai板块的事情,不会再出现了。

关于大家热议的融券和转融通,也官宣了重要调整,禁止大股东融券卖出或者参与以本公司股票为标的物的衍生品交易,禁止限售股转融通出借限售股股东融券卖出,并且细化了违规责任条款明确说违规减持可以采取责令购回并向上市公司上缴价差的措施,列举了应予处罚的具体情形,强化上市公司和董秘的相关义务。

而且证监会明确说他们会持续强化对于股东减持行为的监管严厉打击,从严惩处违规减持行为,维护市场交易秩序。

维护市场交易秩序,翻译过来就是控制向下,努力向上,尽可能营造乐观积极的市场环境和交易情绪。

股市作为重要的资产池,也是重要的产业政策实施现场,过去的体验真的一言难尽,大股东想跑,小股东想庄,普通人十有九亏,机构投资者重仓指数连跌三年,情况的变化,是在村里换人这个节点之后。

以我们自己为例,第二脚一直没有等到,后来捂鼻子上车追加,关注红利、资源、低位出海科技。在一波波政策利好里,香港市场的回暖最快,然后也等到了国内这边的机构重仓股表现回暖。

美国高景气,日本高股息,中国资产看什么?

中国资产就是高质量,论卷,咱们真的不输,从产品质量到产能规模,从管理效率到营销创新,咱们属于只有自己人能伤害自己人的状态,出门竞争还是挺强的。

周五的直播里面简单跟大家聊过中国核心资产的理解,希望这种呵护普通投资者的趋势循环可以继续延续,让市场真的慢慢好起来。

一个估值偏低、社会资金回报低的市场,如果上市公司愿意分红回购,经常分红,是真的利好,能提升估值。

但是对于上市公司重要股东这些筹码创设者来讲,真的可能就是一句话来总结:减持已成往事。

1、不熟悉我们基金投顾计划的小伙伴,在且慢app里面搜索“搬砖小组B计划”和“汇智乾坤”,B计划定位海外视野,汇智和点睛是国内头寸。

如果你的全部业务敞口和资产敞口都在国内,那么一定要看看B计划,这是人民币分散全球配置的好选择,底层核心逻辑是中日越新周期,以及上游大宗。

汇智本周有一个重要的头寸了结,是华泰柏瑞新金融地产的止盈调仓,这只产品这波表现很猛,赶上了地产政策情绪回暖,我们了结之后继续加码了很纯粹的银行红利。

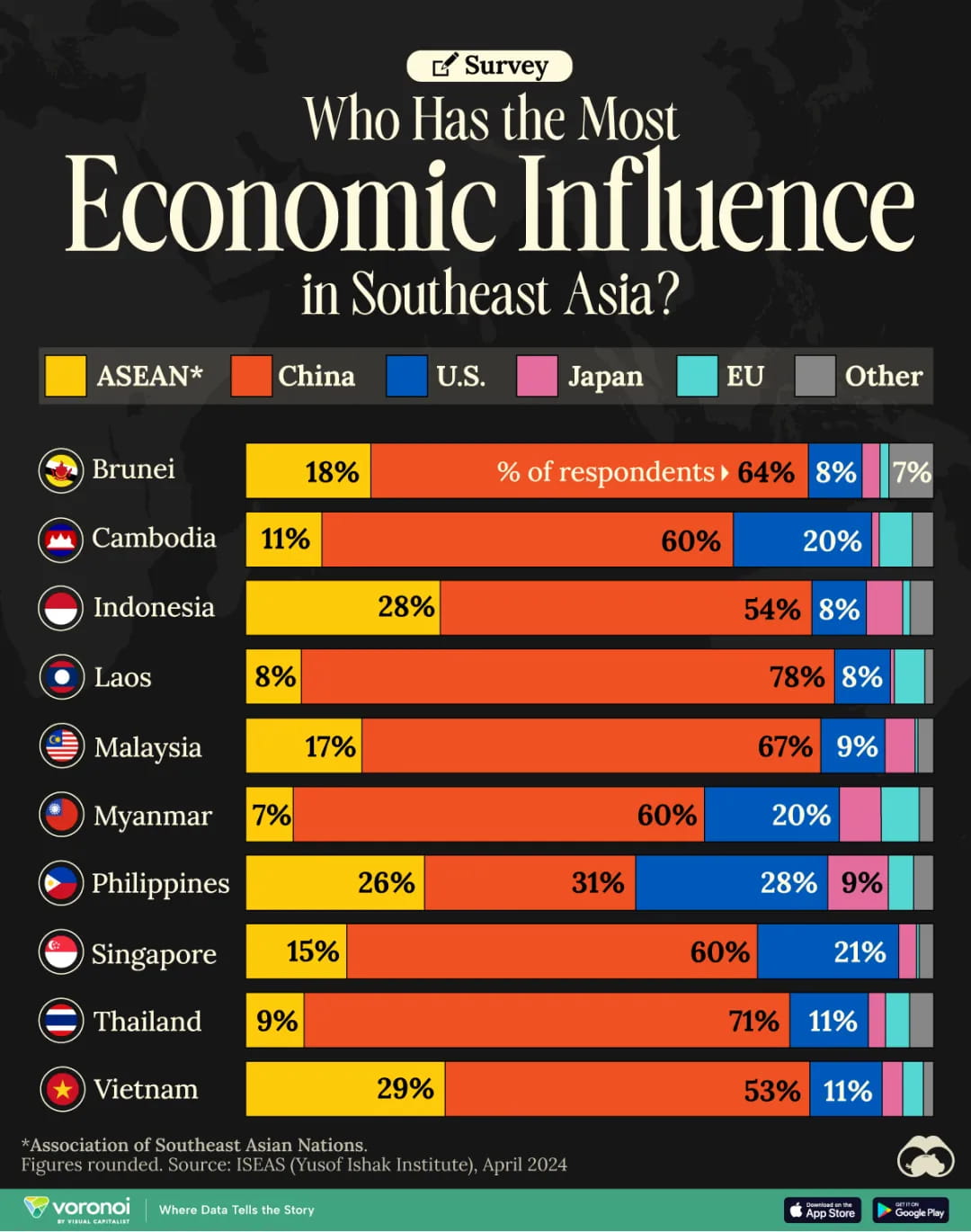

2、周末跟小伙伴讨论越南和东南亚,看到了一张图,关于中国经济影响力。

中国最有影响力的国家排序:

老挝>泰国>马来西亚>文莱>柬埔寨缅甸新加坡

相对最难搞的是菲律宾、越南、印尼

美国最有影响力的国家排序:

菲律宾>新加坡>柬埔寨缅甸>泰国越南

相对最难搞的是文莱、印尼、老挝、马来西亚

这个数据很超我预期,我们对于越南的经济影响比我想象的要低一些,老美的影响不容忽视。东南亚家门口,小兄弟们不好带,要做的事情还很多。

3、小伙伴讨论,商品大宗今年是“产业反着来,别墅靠大海”,产业的人亏的裤子都掉了,很多股票投机资金从买资源股直接转去了干商品,存量保证金增加明显。今年全是宏观逻辑和预期逻辑,感觉世界工厂的争夺是长逻辑,短期供需供需刺激叠加资金炒作,弹性惊人,铜、铝土、锰硅、黄金。

引用一个机构小伙伴的评论,供应链碎片化后果的一些猜想:

——世界贸易增速相对世界gdp增速的弹性会加大,更短的周期,更大的波幅;

——运价中枢上升,会和能源价格、资金价格一样重要;

——世界工业生产和交通运输就业人口占比增加,效率不一定提高,周期性下降,体现为通胀而非通缩;

——新兴区域的产业容量可能比想象中的小,实现贸易顺差的时间更久。💸