上周末市场讨论比较多的是5月的金融数据,4月社融转负的时候我们跟踪过这块的变化,当时确实可以用打击手工补息等逻辑来说明解释。但这回比较重要的是M1转负,大家又吵炸了。。

数据和预期比较弱是事实,面对当下这种状态市场的观点明显分为了两类:第一类是稳定类资产是稀缺的,债券资金最近就是在定价这个逻辑。上周二开始长短端就劈叉了,30年国债期货持续涨,2年国债期货持续跌。

第二类是认为后续会有大的动作转向,有这种预期的资金大多是做股的。5月地产政策变化大家就有了这样的期待,上周也预期今天MLF可能会降息,但实际上没有出现。而当下市场最热的科技股,也是期待后天的陆家嘴论坛会有“科特估”的进一步推动。

AI科技浪潮我们当然也看好,但A股大部分基本面都蹭不上,这种映射交易并不太适合做定投。配置方向咱当下的态度是比较明确的,汇智乾坤在持续定投红利类资产,就是做好了持久战的打算。

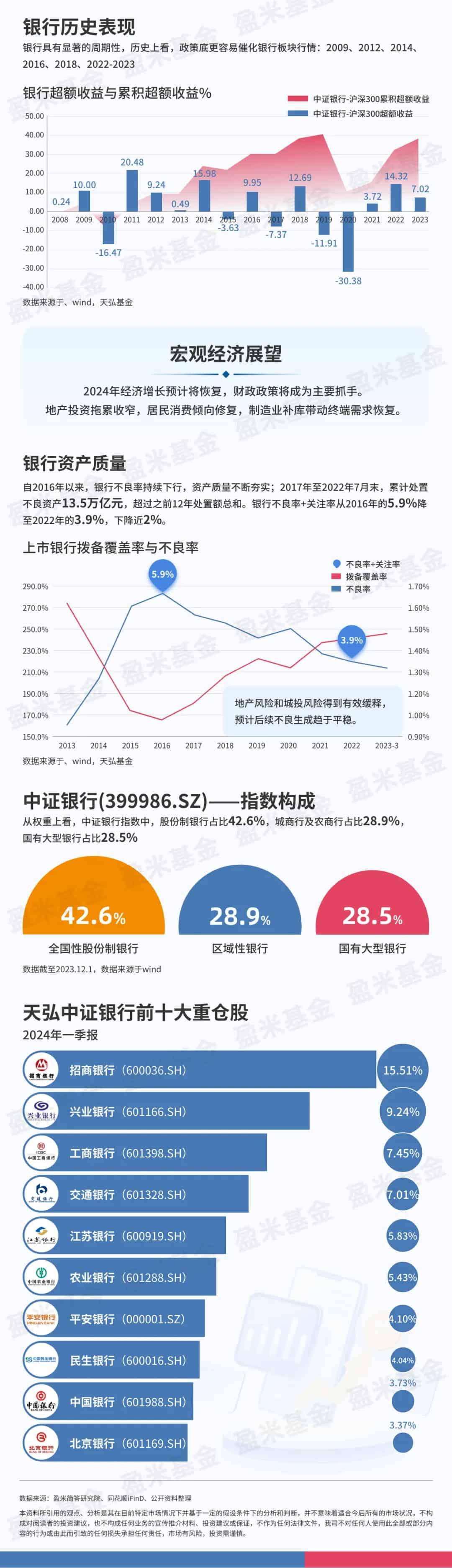

我们在5月下旬请天弘基金陈瑶老师来聊过银行,当时的正是银行最火热的时候。过去这一个月银行指数持续下行调整,幅度还是挺大的,当下已经回到中期均线上,前段拥挤的避险情绪已经得到了消化。

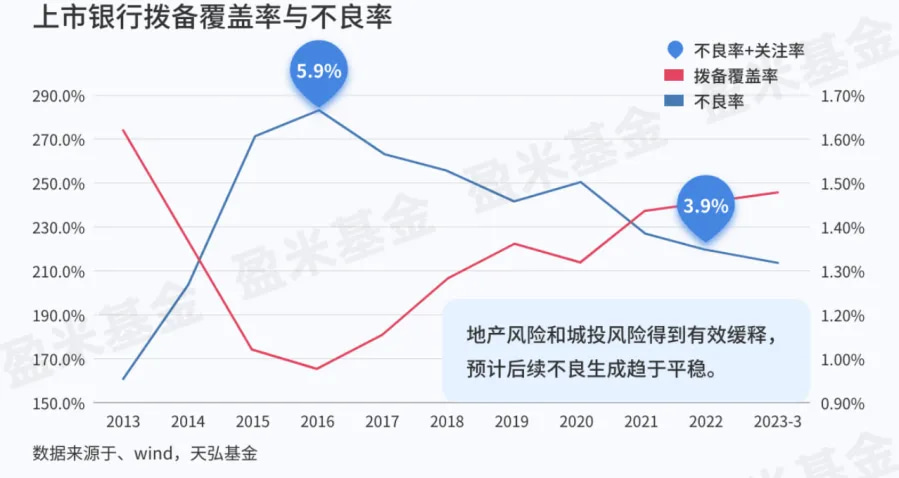

银行的逻辑咱之前也聊得比较清晰,低估值、高分红、资产质量转好是基本假设。银行的增长动力不再是以往的扩表,行业的主要目标转为提高资产质量以及降本增效。

这条线我们就关注陈瑶管理的银行ETF天弘(515290),产品是跟踪中证银行指数的。权重偏大的是股份制银行,也有国有大行做中等仓位的压舱石。

银行是非常重要的红利类资产,以前大家不喜欢是因为有很多需求很好的选择。如果往后投资大家都越来越注重当期现金流,资产质量优质的银行就是非常好的品种。

“圣诞钟,买汇丰”是在香港流传了30多年的投资佳话,汇丰每年都给投资人进行4次分红,只有2020年至2022年因为疫情影响出现了变化(2020年没有分红,2021和2022年只剩2次),2023年恢复到了4次分红。

管理层也在鼓励企业分红,A股的银行也在朝这个趋势演绎。拍个脑袋今年可能就会看到银行进行中期分红了,这种变化会进一步强化红利的属性,值得持续跟踪。

1、市场最近状态真是挺一般的,指数一直横盘,只有部分结构性机会,交易层面也没法铺开,只能在市场选择出来的方向上进行交易。

流动性层面,全市场成交额7500亿,早晨还有点放量,但到下午就持续缩下去了。成交量和风险偏好是具有正反馈关系的,最近的缩量是共同下降的状态。

板块层面,电子方向今天依然保持强势,苹果链AI和大基金三期是市场交易的两条线索。这两块暂时都当做预期交易来看待吧,毕竟还没有看到订单。当下拥挤度比较高的状态下,后续必然是有大波动的,这块要注意好节奏,再走出来得基本面实锤才行了。

电池方向,天赐拿了宁德的单子大涨,但有群体效应的还是电池板块。动力电池过去几年产能扩大了很多,二三线电池厂都有产能的问题,但消费电池并没有多少扩产,在下游消费电子复苏的带动下产能利用率还可以。并且锂价也跌了很多,成本是有下行的,涨得也符合基本面。

地产链下跌是MLF降息预期落空,数据角度是在持续转好,但市场就是不信。贷款数据和交易数据要分开来看,当下很多购房的都是全款或低杠杆,再用高杠杆的已经不多了。

策略上,总量层面当下保持存量,没有增量就要注意追高风险。科技方向今天热度很高,临近时间点是要注意兑现抛压的,现在市场就是那么卷,交易层面只能这样应对。

2、茅台经销商开会沟通“稳价”,飞天批发参考价小幅回升。价格是非常重要的指标信号,经销商稳价是必然举措。周末已经有人在测算飞天的社会库存了,这东西没人算得准,但体量是真不小。

3、消息称台积电计划涨价。3nm代工价涨幅或在5%以上,先进封装明年年度报价也约有10%-20%涨幅。AI带来的先进制程需求确实是非常紧张的,台积电在这块具有绝对优势。国内的先进制程也在持续推进,国产替代是持续推进的,下半年估计会有不少招标信息出来了。

4、英伟达CEO黄仁勋表示,未来2到3年,人形机器人的技术将有明显突破。最近两年市场炒机器人总感觉低于预期,是因为在初期大家都会给过高的期待,黄仁勋这算是给了人形机器人一个比较明确的时间预期了。当前看大多数机器人产业链公司的估值都比较贵,往后是需要时间来逐步消化的。💸