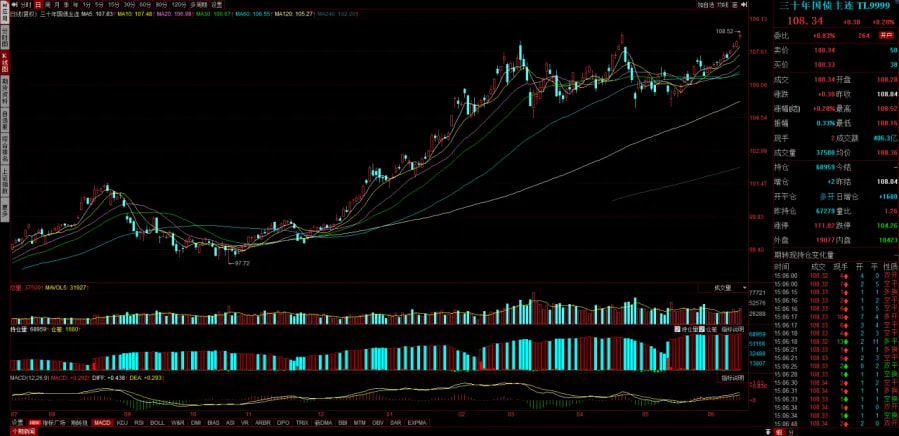

今天三十年国债期货新高了,30年国债收益率下破2.5%,做股的人不怎么关注这事儿,但做债的最近就两个状态:在车上的很舒服,没上车的大腿都要拍断了。。

这里看多国债的机构非常多,基金、银行、理财、保险当下都是看多的。在国内大家比较难找到容纳资金的好方向,最近这两个月的社融就很能说明情况,被迫只能往债上去走了。

我们在之前就聊过,如果MLF利率下降,那可能会推动债进一步上行,但这回没动都让大家继续怼,潜在的多头力量确实很足。

周日的时候写文章说了股债两类资产要选方向,现在债券其实是已经突破了大区间。股债过去往往是跷跷板的,最近这一个月股的低迷也反应在了债牛上。当前对于债,我们并不实际参与,我们更关注红利资产,红利类资产跟债的波动是类似的,红利类资产就是永续债,在债的收益率越压越低的时候,高分红高股息的吸引力会越来越强,这块我们是非常清晰的持续看好。

不过讲真,收益率破2.5%后是有潜在波动风险的,央妈最近都是只说不做,如果啥时候在长端进行利率曲线控制,可能就会有比较大的波动了。

股这边同样也有让人拍大腿的方向,那就是AI浪潮,最近A股科技风格特别猛,海外AI链上的公司又表现得极其强势,其他方向的表现都挺一般的。

这种现象不只是国内有,海外也是一样的。我们关注的纳指最近持续新高,但道指已经横盘4个月了,分化程度也比较大。

今天还在群里看到一张图,蓝线是纳指的走势,红线是纳指腾落指数,计算的方式是上涨家数和下跌家数的差。可以看到这两个指数出现了明显的背离,就说明现在纳指内部也就只是在涨那几个科技巨头,买别的大概率也是亏钱。

我们还拉了一下现在进入三万亿俱乐部的三家公司在标普500中市值的占比,2019年的时候市值权重只有7%,当下已经接近20%了,这挤压的都是中小股票的权重。。

我们对纳指有持续定投,当下是还没走完的,英伟达的订单持续、台积电调价等都是这个方向的利好。但这个位置也不太建议没有上车的再继续上车了,更多是要找好位置做止盈。

美股当下的环境是指数低波动+权重集中,这种状态是比较脆弱的。不是立刻就会出问题,而是如果有低于预期的事儿出现,产生的波动会比较大。

1、市场今天状态还可以,指数收红,个股普涨,成交额榜上的大多都还是涨的,体验应该都还可以。

流动性层面看,全市场成交额7300亿,相比昨天缩量200亿,存量格局保持。这种总量低波的状态需要放量的出现来改变,大家现在确实都没啥新的方向,只能耐心等了。

板块层面,科技方向今天表现依然还不错,前两天加速的海外AI映射今天开始高位放量,市场就切到调整了几天的车路云去了。这个方向跟低空经济的逻辑是比较类似的,甚至比低空更实在一些,毕竟能看得到出资方,确定性会更强。

科技风格最近是持续强势的,不少人都在等明天陆家嘴论坛的政策。明天估计大家都会关注这个,或许会有一定的短期兑现压力。

出海方向我们是一直在关注的,工程机械和电网设备的出海市场认知比较深,但科普到位后就持续横盘调整了。我们比较关注的是低位科技出海,最近也在持续表现,这块是可以讲出复苏逻辑的。

策略上,今天上证指数站上了5日线,算是一个积极的信号吧,但当前指数并不是总量的主要矛盾,成交量才是更为重要的。结构上,科技依然是趋势最强方向,最近这几天确实涨了不少,趋势低吸+高抛的节奏要注意好。

2、港交所9月23日起实施新安排,恶劣天气下证券市场不停市。港股遇到台风就停市是历史遗留问题,当下交易已经基本完全电子化了,已经没有继续停市安排的必要。这对参与港股市场的资金而言都是更为友好的。

3、国家发改委:推动汽车产业转型升级和企业优化重组。汽车产业过去一年价格战非常激烈,但一味降价并不可持续,对产业发展也没有大的帮助。在每个行业的转型期大多会出现这样的问题,转型快的企业领先、转型慢的企业退出市场或被并购是常见的。目前看被并购的公司还比较少,估计下半年会陆续出来了。

4、证监会:进一步完善多层次资本市场体系,壮大耐心资本。进入2024年后,监管的基调一直没有变过,这篇文章的要点感觉就是明天会上的主题。后续要关注的是长期资金入市的节奏,以及他们的投资偏好,当期现金流大概率是他们非常重要的考量。

5、佰维存储:预计上半年净利为2.8亿元至3.3亿元,同比扭亏为盈。半导体周期是在持续上行的,业内公司多多少少都有受益,只是程度不同。但存储方向的公司要注意,模组的业绩可能是低价库存释放出来的,真正核心受益的是芯片公司,A股并没有特别好的选择。💸